ETCカードをご利用のみなさま、こんにちは。

今回は、ETCカードのインボイス導入対応についてご紹介したいと思います。

高速道路、ETCカード、ETC割引の最新情報をメールで欲しいとお思いの方へ

ETCカードは大きく分けて3種類あります。

- ETCコーポレートカード

- ETCクレジットカード

- ETCパーソナルカード

一番重要なことは、

それぞれのETCカードごとに何がインボイス(適格請求書)となるのか?

ということになるかと思いますが、道路会社の発表によると各カードごとに以下のものがインボイス(適格請求書または、簡易適格請求書)となるとのことです。

- ETCコーポレートカード

→ 後納料金等請求書と総括表(契約者単位) - ETCクレジットカード

→ ETC利用照会サービス発行の利用証明書(料金確定後) - ETCパーソナルカード

→ ご利用料金のお知らせとご利用料金内訳

注意が必要なのが、「ETC利用照会サービス発行の利用証明書」です。

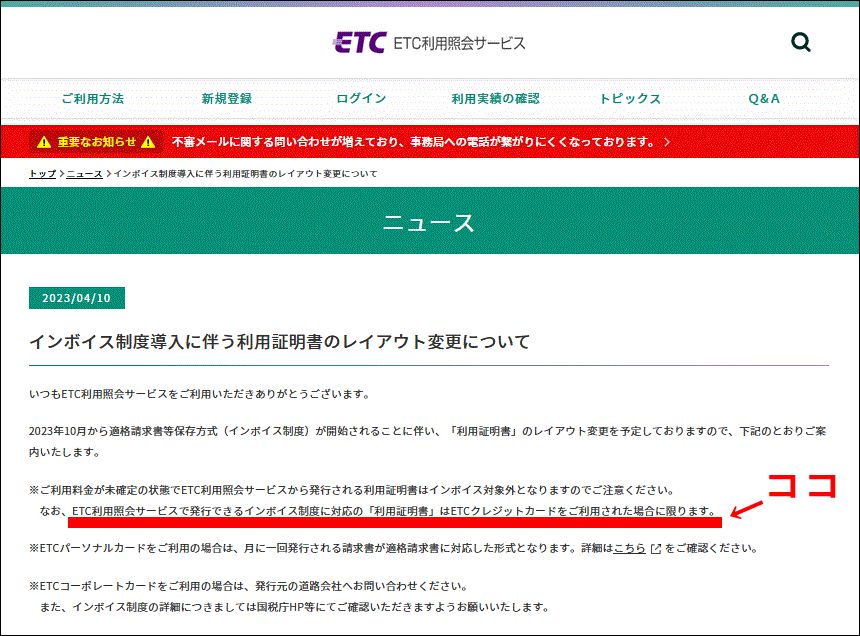

ETC利用照会サービスから2023年4月10日に出された「インボイス制度導入に伴う利用証明書のレイアウト変更について」(ウェブ魚拓)では、以下のように記載されています。

※ 2023年6月13日に同じ記事が日付だけ変更されています(ウェブ魚拓)

ETC利用照会サービスで発行できるインボイス制度に対応の「利用証明書」はETCクレジットカードをご利用された場合に限ります。

ETC利用照会サービス

つまり、「ETC利用照会サービス発行の利用証明書」がインボイスとなるのは、ETCクレジットカードの場合だけです。

ETCコーポレートカードやETCパーソナルカードでもETC利用照会サービスにて利用証明書を発行することができますが、インボイスとはならないとのことです。(インボイス開始前に調整・変更が入る可能性はあります)

ちなみにETC利用照会サービスで発行できるETCコーポレートカードの利用証明書は、契約者単位割引や車両単位割引が反映されておらず料金が確定していないためインボイス対応できないと道路会社から発表されております。

また利用証明書は、利用料金が未確定の状態でも発行することができますが、こちらについてもインボイス対象外となるとのこと。

また、カード会社から送られてくるETCクレジットカードの請求明細書はインボイスにはならないのでこの点にも注意が必要です。

ETCクレジットカードに限らず、一般的なクレジットカードにおいては、カード会社から毎月発行される請求明細書は、仕入税額控除の適用外であると国税庁は回答しています。

カード会社からの請求明細書(消費税/質疑応答事例) – 国税庁

質問

法人カードを利用している場合には、カード会社から一定期間ごとに請求明細書が交付されますが、この請求明細書は消費税法第30条第9項《仕入税額控除に係る請求書等の記載事項》に規定する請求書等に該当するのでしょうか。

回答

クレジットカード会社がそのカードの利用者に交付する請求明細書等は、そのカード利用者である事業者に対して課税資産の譲渡等を行った他の事業者が作成・交付した書類ではありませんから、消費税法第30条第9項に規定する請求書等には該当しません。

しかし、クレジットカードサービスを利用した時には、利用者に対して課税資産の譲渡等を行った他の事業者が、「ご利用明細」等を発行しているのが通常です。

この「ご利用明細」等には、1その書類の作成者の氏名又は名称、2課税資産の譲渡等を行った年月日、3課税資産の譲渡等に係る資産又は役務の内容(当該課税資産の譲渡等が軽減対象資産の譲渡等に係るものである場合には、資産の内容及び軽減対象資産の譲渡等に係るものである旨)、4税率の異なるごとに区分して合計した課税資産の譲渡等の対価の額、5その書類の交付を受ける者の氏名又は名称が記載されていることが一般的であり、そのような書類であれば消費税法第30条第9項に規定する請求書等に該当することになります。

国税庁の回答によると、ETCクレジットカードにおいては、”利用者に対して課税資産の譲渡等を行った他の事業者“が「道路会社」にあたり、”クレジットカードサービスを利用した時には、利用者に対して課税資産の譲渡等を行った他の事業者が、「ご利用明細」等を発行している” の「ご利用明細」が「ETC利用照会サービス発行の利用証明書(料金確定後)」にあたると考えられます。

クレジットカードの明細だけでは、原則、消費税の「仕入税額控除」を受けることは出来ません。また、インボイス制度では、領収書等が電子データで交付される場合、その領収書等に係る電子データ(又は電子データを出力した書面)の保存も必要となります。

よって、ETCクレジットカードの場合は、消費税の「仕入税額控除」の適用を受けるためには、「ETC利用照会サービス」から電子データである「利用証明書(料金確定後)」 をダウンロードして保存することが必要となります。

インボイス制度とは?(ざっくり)

2023年10月から「インボイス制度(適格請求書等保存方式)」に移行します。

支払う側(購入した側)は、「仕入税額控除」をしたいならば、従来の請求書ではなく「適格請求書」等を入手して保管しなければならなくなります。

「適格請求書」には、8%対象の税額、10%対象の税額などがわかるように記載する必要があり、記載内容が規定されています。

「適格請求書」は、課税事業者のみが発行でき、免税事業者は発行できません。

仕入税額控除とは?(ざっくり)

消費税の「仕入税額控除」とは、課税事業者が納税すべき消費税を計算する際に、「売上にかかる消費税」から「仕入れにかかった消費税」を差し引いて計算することによって、消費税の二重課税を解消することができる制度です。

これまでは仕入れの事実が記載された請求書と帳簿を保存すれば、「仕入税額控除」の適用を受けることができましたが、2023年10月から始まる「インボイス制度」の導入後は、適格請求書発行事業者のみが発行できる「適格請求書」による取引でなければ「仕入税額控除」の適用を受けることができません。

仕入税額控除の例(参考までに)

期中に「仕入れにかかった消費税」が合計500万円、「売上にかかる消費税」が合計700万円だった場合の決算整理仕訳は、以下のようになります。

(借)仮受消費税 7,000,000 / (貸)仮払消費税 5,000,000

(貸)未払消費税 2,000,000

この「仮受消費税」から「仮払消費税」を差し引き、残額を「未払消費税」として納税する処理が「仕入税額控除」です。

ちなみに、「適格請求書ではない請求書」は、消費税の「仕入税額控除」はできませんが、法人税又は所得税を計算する上では、経費として計上する事はできます。

ETCクレジットカードのインボイスは要注意!

ETCクレジットカードのインボイスは、上で書きましたように、「ETC利用照会サービス発行の利用証明書(料金確定後)」となります。(PDFファイル)

持っているすべてのETCクレジットカードを道路会社が運営する「ETC利用照会サービス」へ登録し、毎月、インボイスである「利用証明書」を取得する必要があります。カード枚数が少ない事業者であれば問題ないかもしれませんが、カード枚数が多い事業者は作業がとても大変です。

当社の調査では、消費税の仕入税額控除に必要なインボイスとして、ETCクレジットカードは、ETC利用照会サービスの利用証明書(インボイス)が必要であることを認識している事業者は少なく、インボイス制度開始後に大きな混乱が生じると予想します。

また、当社が実施した事前調査では、多数のETCクレジットカードを発券しているクレジットカード会社や事業協同組合は、顧客がETC利用照会サービスの利用証明書を取得することの支援が難しいといった課題を抱えておりました。

そこで当社は、これらの課題を解決し、より多くの事業者が簡単に、効率的に、正確にETC利用照会サービスの利用証明書(インボイス)を取得できる「ETCインボイス」を開発しました。以下のサービスサイトから内容をご確認下さい。

以下、その他参考リンクです。

ETCコーポレートカード(NEXCO)のインボイス導入対応とは?

ETCコーポレートカード(首都高、阪神高、本四高速)のインボイス導入対応とは?

ETCクレジットカードのインボイス導入対応とは?

ETCパーソナルカードのインボイス導入対応とは?

インボイス制度の「2割特例」とは?

インボイス制度の「少額特例」とは?

インボイス制度の「公共交通機関特例」とは?

最後まで読んで頂き、誠にありがとうございました。